Luna学 | 经济机器是怎样运行的

0. 前言

算法看的有点困,于是找了个相对轻松的知识型视频来学习一下经济知识。

本文为笔记。

1. 基本概念

交易

交易是经济机器的最基本零件,所有经济周期和动力都是由交易造成的,经济不过是无数交易的总和。

- 支出 = 信用+货币

- 销量 = 商品+服务+金融资产

- 支出/销量 = 价格

支出总额是经济的驱动力。

市场

市场由买卖同一种商品的所有买方和卖方组成。

经济由所有市场内的全部交易构成,全部市场的总支出和销量能给我们提供经济运行所需要的全部信息。

2. 信贷

为什么会有信贷?

信贷本质上就是花未来的钱,是经济活动中自然而然产生的一种行为,也是由人类的天性所决定的。

信贷也是一种交易

出资方(银行等金融机构)为了得到贷款产生的利率,希望把钱借给具有偿还能力的借款人,确保自身的收益。

借款方为了购买当前无法负担的东西而需要借钱。

参与信贷的双方就是市场中的买方和卖方,信贷的产生会形成借款方的负债和贷款方的资产。

借款人需要偿还本金和利息,偿还债务之后,这笔信贷产生的负债和资产两清,交易完成。

利率高 => 借贷减少; 利率低 => 借贷增加;

如何判断一个人能借多少钱?

信用基于借款人的两个资质:

- 偿还能力

- 抵押物

偿还能力跟借款人的收入债务比例相关,也就是债务所占当前收入的比重。

假如一个人的负债率已经很高了,那么就要看这个人是否有资产可以抵押。

3. 宏观经济

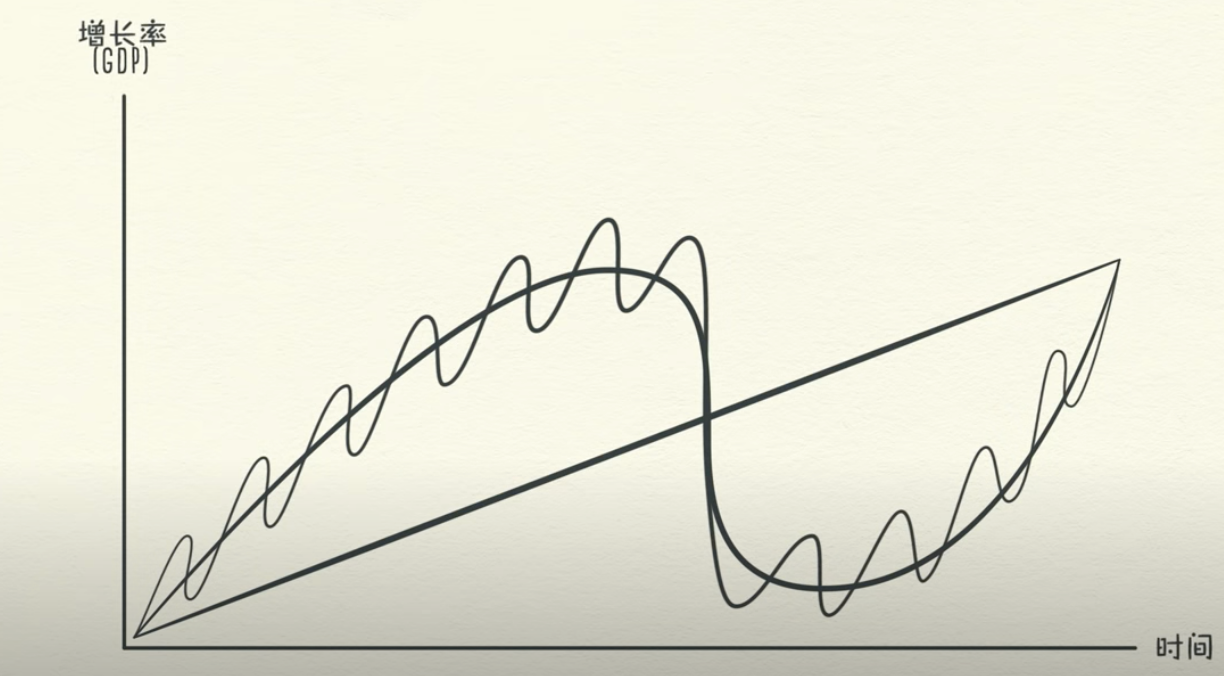

- 生产率增长轨迹(线性)

- 短期债务周期(5-8 年上下波动)

- 长期债务周期(100 年上下波动)

政府

政府是经济活动中最大的买方和卖方,政府通过税收挣钱,通过央行花钱。

央行用来控制经济的工具:

- 利率

- 货币发行量

利率下降,刺激信贷;利率上升,减少信贷。

所以央行在信贷流通中发挥着重要的作用。

信贷对经济的影响

支出是经济的驱动力,当借款人拥有了更多的钱,他就会支出更多的钱。

而一个人的支出是另一个人的收入,支出会增加别人的收入,由于收入影响偿还能力,收入越高,信用越好,能借到的钱越多,银行也越愿意借钱给他去获取利息收入。

在这样的循环往复下,整个社会的信贷不断增加,与此同时经济也不断增长,这就产生了经济周期。

生产率和信贷

让我们回到交易的本质,交易的本质是你为了获取某样物品而付出另一样东西的过程,从长期来看,生产和所得是正相关的。

生产率的提高是线性的,在短期内不容易体现出来,在长期内最关键。

信贷在短期内最重要,借贷的本质是我们在超前消费未来的收入,假如我们的当前消费超过了当前收入,那么未来能花的钱就是你还了贷款之后剩下的钱。

4. 债务周期

借债会形成周期,周期会上升也会下降。

经济的上下起伏取决于信贷的总量。

你的负债是别人的资产,你的支出也是别人的收入。

短期内信贷会导致收入的增长速度超过生产率的增长,但长期不会。

不良信贷

超过偿还能力的过度消费就是不良信贷。

那些无法给你带来额外收入的消费贷款往往是不良信贷,因为你最终还是要还银行本金和利息的。

短期债务周期 (5-8 年)

- 经济活动的增加带来了扩张,收入和支出增加的速度超过生产率,导致价格上涨,带来通货膨胀;

- 央行通过提高利率来控制信贷,利率的增加会让债务人需要偿还的贷款更多;

- 人们的债务增加,可支配收入减少,经济活动减少,导致价格下跌,形成通货紧缩;

- 央行通过降低利率来刺激经济,重回阶段 1;

在短期债务周期中,限制支出的唯一因素是贷款人和借款人的贷款和借款意愿,这个周期主要由央行控制,在几十年内会不断重复。

但是从长期来看,整体的债务量还是在继续增加的,依旧超过了生产率的发展水平。

长期债务周期(75-100 年)

在进入到长期债务周期的拐点之前,会有一个虚假的繁荣期,在此期间,大家会认为形势一片大好,收入增加,资产价值上升,股票欣欣向荣。

所以更多人倾向于借钱去购买各类商品和资产,因为大家对于未来是非常乐观的。

这种过度借贷会催生泡沫,在泡沫阶段,虽然你的债务在增加,但是收入也在增加,看起来还是能维持良性平衡的,只要收入继续上升,债务负担就可以承受。

此时房地产行业会特别火爆,大家会借钱去购买资产,继续把房价推高。

虽然人们的负债很多,但是收入和资产价值的上升依旧可以让借款人保持良好的信用度。

到了一定的时候,债务增加的速度超过了收入增加的速度,人们为了还款必须削减支出,经济周期开始逆转,泡沫破裂。

美国在 1929 年和 2008 年都发生了长期债务周期的逆转,由于债务积累到了一定的程度,爆发了经济危机。

去杠杆化

经济危机的爆发是生产规律的自我调整,由于生产率和支出水平相差过大,客观规律迫使经济开始去杠杆化(也就是挤掉泡沫,回归生产率水平)。

支出减少,收入减少,财富减少,信贷减少,银行发生挤兑,社会矛盾变得尖锐……

在此期间,利率的调节功能已经失灵,因为此时利率往往已经很低,低到接近于零,但经济依旧在下滑,降低利率无法继续刺激经济。

借款人失去偿还能力(收入降低+抵押物贬值),贷款人也不愿意继续出借(知道借了也很难还的出),于是整个社会的信贷陷入停滞状态。

5. 去杠杆化的四个方法

- 个人、企业、政府削减支出

- 通过债务违约和重组来减少债务

- 财富再分配(从富人转移到穷人)

- 发行货币

决策者需要平衡考虑这四个方法,恰当地配合使用才能达到平稳去杠杆的效果,假如去杠杆的方式不妥,政府也会破产,导致社会动荡。

前面三个办法都会造成通货紧缩,最后一个方法(发行货币)会造成通货膨胀,政府要做的就是平衡这两股力量,保持相对的稳定,达成和谐的去杠杆化。

「和谐的去杠杆化」期间,经济增长会相对缓慢,但是债务负担也会下降。

政府赤字

由于经济活动减缓,政府能收到的税变少了,但是很多人失业了,政府又要支出很大一部分钱来维系这些人的生活和社会的稳定。

于是政府往往面临着财政赤字的情况,也就是政府需要融资。

对富人征税就是一个增加财政收入的途径。

但是如果经济长期处于萧条状态,国家内部的紧张会加剧,国际社会上债务国和债权国之间的关系也会变得紧张,这种局势可能导致政治变革(1930 年代,希特勒就是在德国经济大萧条之后上台的),因为人们迫切地需要政府能采取行动结束萧条。

发行货币

因为经济萧条期间人们的信贷下降了,为了保证收入和支出,央行就必须开动印钞机,增加货币供应量。

央行发行货币之后可以购买金融资产,通过推升资产价格来提高人们的信用(这只对拥有金融资产的人有利)。

所以央行还必须跟政府合作,通过购买政府债券(借钱给政府)来让政府不至于破产,可以继续维持赤字运转。

政府会通过刺激计划和失业救济金来增加商品和服务的支出,政府的支出也会增加人们的收入,让经济机器能够重新回到正轨。

只有当人们收入的增长率超过了累计债务的增长利率,人们的可支配收入才会增加,才能还得起债务。

假如负债每年增长 2%,收入每年只增长 1%,经济就永远不会好。

不过呢,由于这招无中生有是用起来最方便的一个方法,所以很容易被滥用;假如用的太猛,就会造成恶性通货膨胀(比如 1920 年代去杠杆化的德国)。

去杠杆化一般要多久?

长期债务周期会有 2-3 年的经济萧条期,然后需要 7-10 年的时间才能重新进入下一个债务周期的增长阶段。

6. 三条经验法则

- 不要让债务的增长速度超过收入,因为债务负担最终将把你压垮;

- 不要让收入的增长速度超过生产率,因为这最终会让你失去竞争力;

- 尽一切努力提高生产率,因为生产率在长期内起着最关键的作用。

7. 结语

学点经济学还是挺重要的,我总结了适用于个人财务的三条经验:

- 不要借自己还不起的钱,现在一时爽,未来会很惨;

- 不要赚不属于自己能力范围的钱,对自身要有清醒的认知;

- 最好的投资就是投资自己,让自己的知识、能力不断进步,这在长期才是最有价值的;

Talk to Luna

Support Luna